Article original datant du 13/09/21

Après son retrait catastrophique d’Afghanistan, Biden enchaînera-t-il avec un défaut technique des États-Unis ?

Vendredi, alors que certains segments du marché obligataire commençaient à devenir de plus en plus nerveux quant à l’issue du débat sur le plafond de la dette – dont la « date butoir » devrait se situer entre fin octobre et début novembre – nous avons présenté deux scénarios sur la manière dont ce drame pourrait se dérouler dans les semaines et les mois à venir.

Mais d’abord, un rappel de ce que l’expert en repo Scott Skyrm a dit, notant que « ces dernières années, le Congrès a toujours trouvé un compromis avant que la possibilité d’un « défaut technique » ne se glisse sur les marchés. Cette année, à mesure que nous nous rapprocherons de la « date butoir » (qui n’a pas encore été déterminée), les marchés commenceront à évaluer les distorsions ».

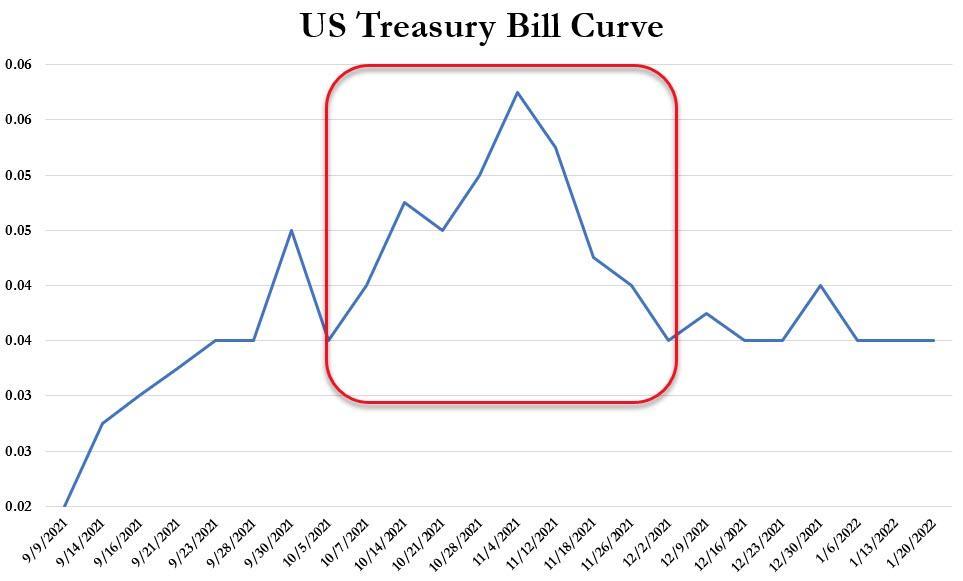

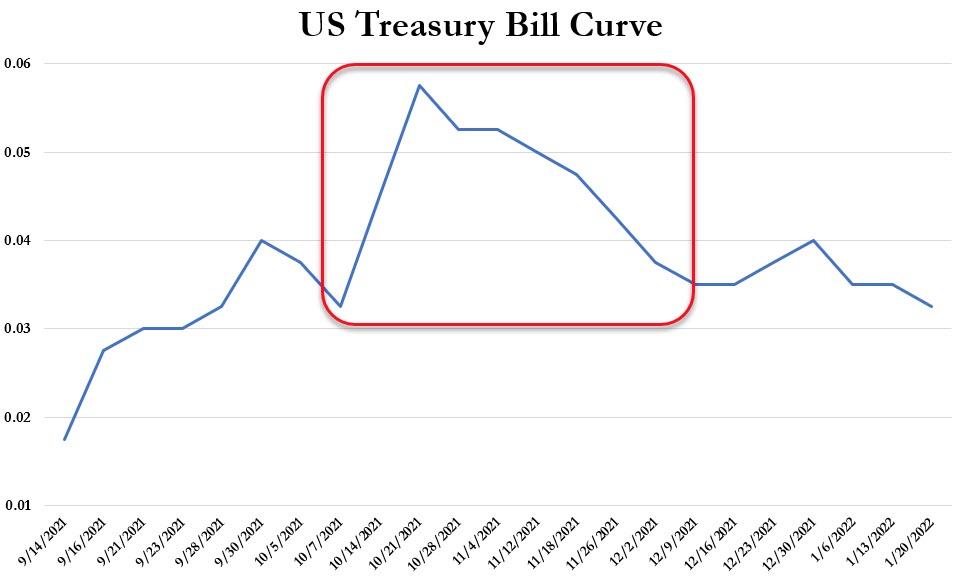

Et c’est effectivement ce qu’ils font, le coude de la courbe de Bill représentant le jour J commençant à se déplacer progressivement vers l’avant, de début novembre à la semaine dernière…

… à la mi-octobre aujourd’hui, car Wrightson ICAP s’attend désormais à ce que la date limite – à savoir l’épuisement des liquidités et des mesures extraordinaires du gouvernement – se situe autour du 22 octobre. Cette évolution est due à la hausse des rendements des obligations qui arrivent à échéance autour de la date limite du plafond de la dette, les investisseurs demandant une meilleure compensation pour le risque supplémentaire.

En revanche, il est possible qu’à mesure que les rendements à court terme augmentent, les rendements des bons du Trésor à plus long terme baissent dans un contexte de demande de refuge, ont écrit vendredi les stratèges de JPMorgan : « Les rendements des bons pourraient augmenter et les rendements des coupons pourraient baisser tant que la question de la limite de la dette ne sera pas résolue », a écrit Alex Roever de JPMorgan dans une note vendredi.

Voici donc les deux grands défis auxquels le Congrès devra faire face si les démocrates du Sénat ne parviennent pas à relever la limite de la dette dans le cadre d’un projet de loi sur les dépenses et à suivre la procédure de réconciliation pour le faire passer avec seulement 51 voix.

- Tout d’abord, il n’est pas certain que tous les démocrates du Sénat votent en faveur d’une résolution budgétaire révisée qui augmente la limite de la dette de plusieurs milliers de milliards de dollars. Si les démocrates utilisent la procédure de réconciliation, les règles du Sénat ne leur permettront probablement que de relever la limite de la dette d’un montant spécifique en dollars, ce qui donnerait lieu à des titres plus problématiques sur le plan politique, plutôt que de la suspendre pendant un certain temps, ce qui est devenu la norme au cours de la dernière décennie, car cela ne conduit pas à un montant spécifique en dollars au moment de l’adoption.

- Deuxièmement, le processus actuel de réconciliation visant à faire passer près de 3 500 milliards de dollars de nouvelles dépenses est déjà en cours, les commissions de la Chambre ayant déjà commencé à examiner et à adopter leurs segments du projet de loi en commission. La révision de la résolution budgétaire, qui régit ce processus, pourrait interférer avec l’examen de cette législation, et prendrait probablement au moins deux semaines, voire plus. Si les démocrates attendent jusqu’au 30 septembre pour tester le soutien à une augmentation de la limite de la dette dans le cadre du projet de loi sur les dépenses, ils pourraient ne pas avoir suffisamment de temps pour passer par toutes les procédures nécessaires à la révision de la résolution avant la date limite de la limite de la dette.

Et tandis que le département du Trésor continue de jouer la carte de la sérénité, affirmant qu’il n’a aucun plan pour déterminer les paiements qu’il privilégierait en cas de défaut de paiement, et les obligations du gouvernement américain qu’il mettrait de côté une fois qu’il aurait épuisé les mesures visant à éviter de dépasser la limite de la dette fédérale, Wall Street n’est pas d’accord. Plus d’informations sur Bloomberg :

Le Trésor n’a pas engagé de discussion sur ce qui se passerait si le Congrès ne parvenait pas à suspendre ou à augmenter la limite de la dette, qui a été fixée à 28 400 milliards de dollars au début du mois d’août, après une suspension de deux ans. Mme Yellen a déclaré en début de semaine que les mesures extraordinaires visant à éviter le dépassement de la limite ne dureront que jusqu’en octobre.

Les États-Unis « paient toutes leurs factures à temps », a déclaré mercredi la porte-parole du Trésor, Lily Adams. « La seule façon pour le gouvernement de s’attaquer au plafond de la dette est que le Congrès relève ou suspende la limite, comme il l’a fait des dizaines de fois auparavant. »

Toutefois, dans le pire des cas, lorsque la date butoir arrive sans qu’un accord soit trouvé, les options consistant à donner la priorité aux paiements sur les bons du Trésor américain détenus par le public ou à retarder certaines dates de paiement de la dette sont toujours techniquement sur la table, indiquent les stratèges de Wall Street à leurs clients. À l’appui de cette opinion, lors d’une série de problèmes liés à la limite de la dette en 2017, Moody’s a déclaré qu’elle s’attendait à ce que le Trésor donne la priorité au service de la dette par rapport à d’autres obligations si nécessaire.

La confiance dans le fait que les paiements de la dette seraient prioritaires découle également en partie d’un plan d’urgence de l’administration Obama sur le plafond de la dette, autrefois secret, que l’équipe de la secrétaire d’État Janet Yellen dit pour l’instant qu’elle n’exploitera pas, selon Bloomberg. Les détails ont été discutés par les responsables de la Réserve fédérale lors des batailles très controversées sur le relèvement du plafond de la dette en 2011 et 2013, comme le montrent les transcriptions des conférences téléphoniques de la Fed.

« Ce que les transcriptions me disent, c’est que le Trésor est capable de prioriser les paiements », a déclaré Mark Cabana, responsable de la stratégie des taux d’intérêt chez BofA, cependant leur volonté de le faire « est une question distincte. Même si vous ne faites qu’en reconnaître la possibilité, il serait politiquement très impopulaire de dire que vous allez essentiellement payer la Chine et le Japon plutôt que les bénéficiaires de la sécurité sociale. » M. Cabana prévoit également que la date butoir pourrait être fixée au début du mois de novembre, mais il suppose que le Congrès la lève ou la suspend à nouveau avant cette date.

Le problème, en résumé, est que si tout le monde s’attend à ce qu’un accord miraculeux sur le plafond de la dette soit conclu juste avant la date limite, cela pourrait ne pas se produire.

Dans le pire des cas, même si les paiements étaient maintenus sur les bons du Trésor, le défaut de paiement d’une partie de la myriade d’autres obligations gouvernementales, de la sécurité sociale au paiement des opérations régulières du gouvernement fédéral, pourrait gravement nuire à la perception de la qualité du crédit souverain des États-Unis. En 2011, S&P a dégradé la note des États-Unis après une longue bataille, finalement couronnée de succès, pour lever la limite de la dette. Deux ans plus tard, au cours d’une autre bataille de ce type, Fitch Ratings a placé les États-Unis sous surveillance négative. Fitch a ensuite retiré cette désignation en 2014, avant de la remettre en place en juillet 2020.

Mark Zandi, économiste en chef chez Moody’s, a déclaré que si cela se produisait, cela augmenterait néanmoins les coûts d’emprunt des États-Unis, étant donné les dommages causés par le manquement à d’autres obligations, même si ce n’est que pour une période limitée.

« Il y a un risque non négligeable dans ce tour de piste qu’il y ait une erreur ici – et un défaut de paiement », a déclaré Zandi dans une interview téléphonique jeudi. « Je suis sûr que le Trésor examine toutes sortes de scénarios de rupture », tels que l’établissement de priorités, a-t-il ajouté. « Mais il s’agit là d’un scénario de rupture, ce qui signifie que nous serions en crise, que ce serait cataclysmique et que nous serions en train de dérailler. »

Pour résumer, les économistes de Goldman ont publié ce matin une nouvelle note sur l’épreuve de force à venir concernant le plafond de la dette, expliquant pourquoi, contrairement au sentiment généralement optimiste selon lequel le problème se résoudra de lui-même. En voici les grandes lignes :

Nous estimons que le Congrès devra relever la limite de la dette d’ici la mi-octobre, bien qu’il soit possible que le Trésor puisse fonctionner sous la limite actuelle jusqu’à la fin octobre. Il est possible, mais peu probable, que le Trésor puisse continuer à effectuer tous les paiements prévus jusqu’à début novembre si le déficit est moins important que prévu.

Les leaders démocrates du Congrès peuvent emprunter deux voies procédurales pour relever la limite de la dette, mais aucune n’est facile. Les démocrates n’auraient pas besoin du soutien des républicains s’ils utilisent la procédure de réconciliation, mais ils seraient confrontés à un certain nombre d’autres inconvénients procéduraux et politiques. La suspension de la limite de la dette dans le cadre d’une loi sur les dépenses à venir semble plus probable, mais cela pourrait ne pas aboutir et conduire à une fermeture du gouvernement.

L’absence de relèvement de la limite de la dette aurait de graves conséquences négatives. S’il semble probable que le Trésor continuera à racheter les titres du Trésor arrivant à échéance et à verser les coupons, si le Congrès ne relève pas la limite de la dette à la date limite, le Trésor devra interrompre plus de 40 % des paiements prévus, y compris certains paiements aux ménages.

Au-delà de l’impact direct, la limite de la dette pourrait également affecter les perspectives à moyen terme de la politique fiscale. Nous nous attendons déjà à ce que le paquet fiscal des démocrates soit ramené des 3 500 milliards de dollars de nouvelles dépenses sur 10 ans à 2 500 milliards de dollars, compensés par environ 1 500 milliards de dollars de nouvelles recettes fiscales. Bien qu’il n’y ait pas nécessairement de lien direct entre la limite de la dette et le paquet fiscal, plus ces questions sont liées, plus les démocrates centristes pourraient faire pression pour réduire la taille du paquet fiscal.

En prenant un peu de recul, nous rappelons aux lecteurs que les calculs de la « date limite » du Trésor sont fluides et dépendent des recettes fiscales ainsi que des dépenses. Alors que le consensus s’attend à ce que la limite de la dette soit atteinte à la mi-octobre, Goldman calcule que le Trésor pourrait être en mesure de fonctionner sous la limite de la dette actuelle jusqu’à la fin du mois d’octobre. Si les recettes surprennent à la hausse – la date limite de l’impôt sur les sociétés du 15 septembre devrait fournir de nouvelles informations – ou si les dépenses surprennent à la baisse, il est possible, mais non probable, que le Trésor puisse continuer à effectuer tous les paiements prévus jusqu’à début novembre.

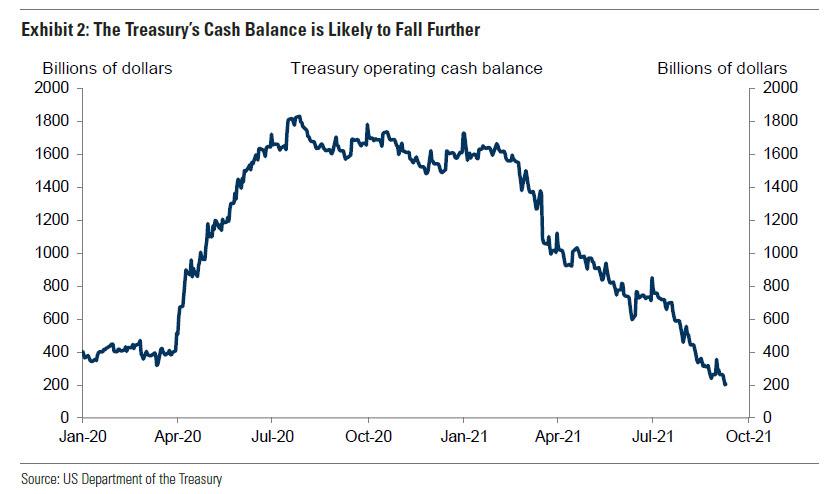

Outre les complications liées à l’imprévisibilité des flux de trésorerie, cette fois-ci, le solde de trésorerie du Trésor est plus élevé que d’habitude, ce qui ajoute à l’ambiguïté. Dans le passé, la projection du Trésor concernant la date à laquelle le Congrès doit relever la limite de la dette supposait un niveau minimum en dessous duquel le solde de trésorerie ne devait pas descendre (par exemple, 25 milliards de dollars). Étant donné que le solde de trésorerie est généralement beaucoup plus faible qu’il ne l’a été au cours de l’année dernière, le principal déterminant de la date limite était la taille du déficit par rapport aux « mesures extraordinaires » que le Trésor peut utiliser pour faire de la place pour des emprunts supplémentaires dans le cadre de la limite.

Cette fois-ci, le Trésor a commencé avec un solde de trésorerie de 459 milliards de dollars lorsque la limite de la dette a été rétablie le 2 août, soit beaucoup plus qu’avant les échéances précédentes. Ce solde est tombé à environ 200 milliards de dollars vendredi. Dans ce contexte, Goldman note que, compte tenu de l’incertitude accrue concernant les flux de trésorerie, « il serait prudent de fixer un solde de trésorerie minimum plus élevé que d’habitude ». Cela dit, une projection selon laquelle la limite de la dette doit être relevée au moment même où le Trésor dispose d’un solde de trésorerie important réduirait probablement la crédibilité de la projection et l’urgence que le Congrès ressent à ce moment-là pour la relever. » La date limite tombera probablement en octobre quoi qu’il en soit, selon nous, mais une hypothèse plus conservatrice (plus élevée) concernant le solde de trésorerie pourrait placer la date limite plus tôt dans le mois, tandis qu’une hypothèse plus basse placerait la date limite plus près de la fin du mois.

Si la date d’échéance reste floue, ce qui est certain, c’est que nous savons à quoi ressemblera l’avenir.

Comme nous l’avons expliqué la semaine dernière, il existe deux voies procédurales que les leaders démocrates du Congrès peuvent emprunter pour relever la limite de la dette, mais comme Goldman le signale à nouveau, aucune n’est facile – voici pourquoi, comme l’explique Jan Hatzius, économiste en chef de la banque :

- La première serait de faire passer l’augmentation par le biais de la procédure de réconciliation, qu’ils tentent également d’utiliser pour faire passer un vaste paquet fiscal. Le seul avantage que cela présenterait est que la législation de réconciliation ne nécessite que 51 voix pour être adoptée par le Sénat, au lieu des 60 voix habituellement nécessaires. En théorie, elle pourrait être adoptée avec les seuls votes des démocrates. Toutefois, l’utilisation du processus de réconciliation présente plusieurs inconvénients. Tout d’abord, elle obligerait les démocrates à adopter une nouvelle résolution budgétaire. La résolution que la Chambre et le Sénat ont adoptée en août dernier pour fournir des protections procédurales à leur loi fiscale de 3 500 milliards de dollars omettait une augmentation de la limite de la dette. Réviser la résolution prendrait du temps et on peut se demander si cela serait possible sur le plan de la procédure. Étant donné que la résolution fixe également les paramètres du prochain paquet fiscal qui a déjà commencé à passer par les comités, la réouverture de la résolution budgétaire pourrait créer des problèmes pour ce projet de loi, car certains démocrates centristes pourraient être réticents à voter à nouveau pour permettre un paquet aussi important, en particulier si une augmentation de la limite de la dette y est attachée.

- Deuxièmement, si le règlement du Sénat permet clairement de relever la limite de la dette, il y a de fortes chances que la suspension de la limite de la dette soit interdite. Au cours de la dernière décennie, les suspensions de la limite de la dette sont devenues courantes au lieu des augmentations, car les suspensions permettent aux législateurs d’éviter de voter sur un chiffre important en dollars. Une augmentation qui durerait au-delà des élections de mi-mandat de 2022 se chiffrerait en billions, ce que les démocrates du Congrès voudront probablement éviter, en particulier au moment où ils débattent d’un vaste paquet fiscal.

- Troisièmement, l’utilisation de la procédure de réconciliation signifierait probablement que les démocrates seraient les seuls à supporter le fardeau politique d’un relèvement de la limite, puisque les républicains seraient peu susceptibles de voter pour une augmentation (ou une suspension) à moins que cela ne soit absolument nécessaire.

Compte tenu de ces inconvénients, Goldman ne s’attend pas à ce que les démocrates poursuivent une stratégie de réconciliation pour la limite de la dette avant la fin du mois de septembre. Il nous semble plus probable qu’une suspension de la limite de la dette sera ajoutée à d’autres lois sur lesquelles le Congrès votera au cours des prochaines semaines.

Selon la banque, le scénario le plus probable serait que les dirigeants démocrates combinent la suspension de la limite de la dette avec un projet de loi sur les dépenses provisoires (une « résolution continue ») qui prolongerait le pouvoir de dépenser au-delà de la fin de l’année fiscale (par exemple du 1er octobre à la mi-décembre) et fournirait des fonds pour les secours en cas de catastrophe et la réinstallation des réfugiés afghans. Pour l’instant, le vote sur ce projet de loi semble probable dans la semaine du 20 septembre, mais cela pourrait changer.

Que se passe-t-il si les leaders démocrates avancent dans leur projet de combiner la limite de la dette avec le projet de loi sur les dépenses ? Eh bien, selon Goldman, une fermeture du gouvernement devient une possibilité très réelle. La banque envisage trois résultats :

- Le projet de loi est adopté, ce qui résout les deux questions. Le résultat le plus simple serait que les républicains permettent l’adoption de la résolution continue/du projet de loi sur la limite de la dette. Cela pourrait techniquement se produire sans le soutien des républicains, s’ils votaient contre le projet de loi mais ne faisaient pas d’obstruction – dans ce cas, il pourrait être adopté avec 51 voix. Mais cela n’arrivera pas. Le relèvement de la limite de la dette pourrait également être structuré de manière à permettre au président de relever ou de suspendre la limite de la dette, sous réserve d’une résolution de désapprobation qui le bloquerait. Le Congrès pourrait adopter une telle résolution, mais le président pourrait y opposer son veto, laissant l’augmentation de la limite de la dette intacte. Le Congrès a utilisé une version de ce scénario en 2011 pour mettre fin à l’impasse sur la limite de la dette cette année-là. Bien qu’un tel scénario soit possible cette année encore, Goldman souligne l’évidence en déclarant que « cela ne semble pas être l’issue la plus probable, à notre avis. »

- Les républicains s’opposent au paquet, et les leaders démocrates prolongent l’autorité de dépense sans la limite de la dette. Comme indiqué ci-dessus, la date exacte à laquelle le Trésor ne sera plus en mesure de satisfaire toutes ses obligations n’est pas claire, mais ce n’est probablement pas le 1er octobre. Si les républicains sont prêts à soutenir une extension du pouvoir de dépenser mais pas une augmentation de la limite de la dette, les dirigeants démocrates pourraient avoir du mal à maintenir les deux questions jointes si la limite de la dette n’est pas considérée comme une urgence immédiate. Au lieu de cela, une extension à court terme du pouvoir de dépenser pourrait repousser la question à plus tard dans le mois.

- Les républicains s’opposent au paquet mais les démocrates les maintiennent liés. Dans ce scénario, un shutdown deviendrait probable. Cela serait d’autant plus probable si l’échéance de la limite de la dette s’avère être plus tôt que prévu en octobre.

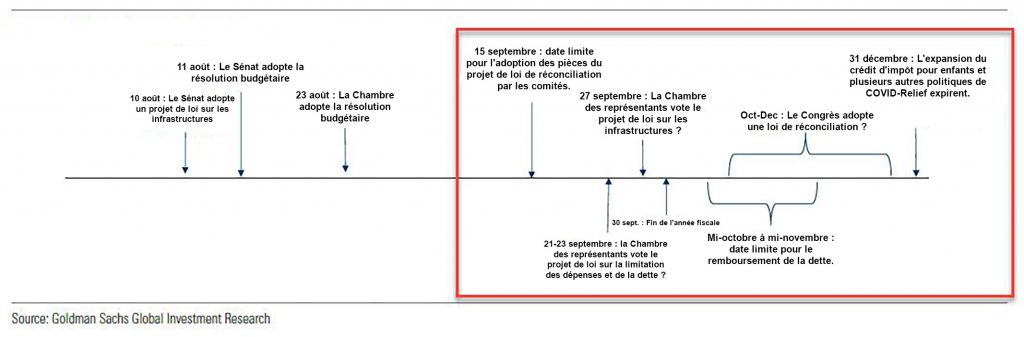

Bien que Goldman estime qu’à ce stade, la probabilité combinée des deux premières options, dans lesquelles le gouvernement reste ouvert, est supérieure à celle d’une fermeture à partir du 1er octobre, il y a de fortes chances que la solution trouvée à la fin de ce mois soit temporaire et que l’incertitude persiste en octobre. Le tableau 3 résume les principaux événements du calendrier jusqu’à la fin de l’année.

L’essentiel, comme le conclut Goldman, est que cette échéance commence à ressembler à « l’échéance la plus risquée de la décennie en matière de limite de la dette« . Voici pourquoi :

La prochaine échéance de la limite de la dette commence à sembler aussi risquée que l’épreuve de force de 2011 qui a conduit à la dégradation de la note souveraine des États-Unis par Standard & Poor’s et finalement à la séquestration budgétaire, ou que l’échéance de 2013 qui s’est superposée à une fermeture du gouvernement. Comme en 2011, les déficits budgétaires considérables ont incité les républicains à utiliser la limite de la dette pour obtenir des concessions politiques. Comme en 2013, la date limite tombe peu de temps après la fin de l’année fiscale, ce qui augmente la perspective d’une fermeture du gouvernement en plus de l’incertitude concernant la limite de la dette.

Bien sûr, il y a aussi des différences, la principale étant que le Congrès n’est pas sous contrôle divisé comme dans ces cas-là. En théorie, cela aurait pu faciliter une augmentation, puisque les démocrates auraient pu la faire passer par réconciliation. Même sans cette procédure, les démocrates fixent l’ordre du jour à la Chambre et au Sénat et peuvent imposer des votes répétés sur la question, ce qui devrait faciliter l’adoption d’une augmentation de la limite de la dette par rapport à un Congrès divisé.

Cependant, le contrôle démocrate unifié a rendu la tâche plus difficile à d’autres égards. Les augmentations précédentes de la limite de la dette ont généralement été bipartisanes parce qu’il n’y avait pas d’autre choix. Cette fois-ci, les démocrates pourraient théoriquement augmenter la limite de la dette sans le soutien des républicains, et ces derniers pourraient croire qu’ils finiront par le faire. Les républicains pourraient finir par soutenir une augmentation s’il n’y a vraiment pas d’autre option, de sorte que les démocrates pourraient essayer d’éliminer toute autre option.

En bref, nous sommes confrontés à un jeu épique de poulet entre les deux partis politiques.

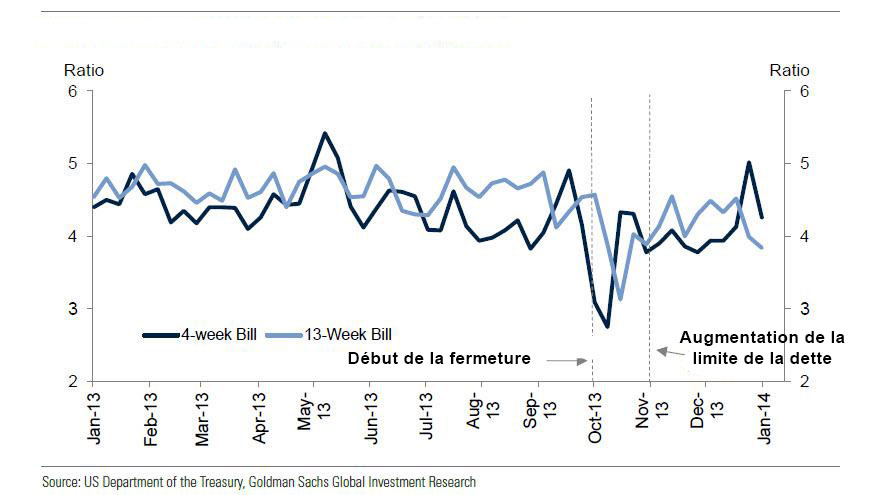

Les expériences de limitation de la dette de 2011 et 2013 ont eu des effets évidents sur les marchés financiers et le sentiment public. Le tableau 4 montre certains indicateurs en fonction de la proximité de la date limite ces années-là. En 2011, la dégradation de la note de S&P et, surtout, la détérioration économique en Europe ont eu un impact même après le relèvement de la limite de la dette. En 2013, les effets ont été les plus forts bien avant la date limite, la fermeture du gouvernement ayant précédé la date limite de plus de deux semaines.

Alors que la plupart des gens s’attendent à ce que l’une (ou les deux) parties cèdent à la 11ème heure, que se passe-t-il si cela ne se produit pas ?

Si aucune des parties ne bronche, il est concevable que le Trésor puisse épuiser son solde de trésorerie et ses mesures extraordinaires avant que le Congrès ne s’occupe de la limite de la dette. Si cela se produit, il semble raisonnablement clair que le Trésor pourrait continuer à effectuer les paiements du principal et des intérêts sur les titres du Trésor – comme indiqué ci-dessus – au moins sur le plan technique.

Le remboursement des titres arrivant à échéance ne devrait pas être limité par la limite de la dette, puisque les nouvelles émissions remplaceraient les titres arrivant à échéance sans augmenter le montant global de la dette soumise à la limite. Le seul scénario évident dans lequel le remboursement des titres arrivant à échéance pourrait devenir un problème serait que les questions relatives à la limite de la dette réduisent la demande de bons du Trésor au point que la demande soit insuffisante lors des adjudications, mais cela semble assez peu probable. Dans la période précédant l’échéance de la limite de la dette de 2013, qui a coïncidé avec une fermeture du gouvernement, les adjudications de bons du Trésor ont connu une baisse notable de la demande de titres par rapport aux adjudications environnantes, et un rendement résultant plus élevé, mais le volume des offres était néanmoins des multiples du montant que le Trésor offrait (pièce 5).

En attendant, la couverture des paiements d’intérêts sans augmentation de la limite de la dette dépendrait de la capacité et de la volonté du Trésor de donner la priorité à certains paiements par rapport à d’autres. Les données historiques suggèrent que c’est ce qui se produirait effectivement :

- En 1957, la priorisation semble s’être produite après l’expiration d’une augmentation temporaire de la limite de la dette. Comme le gouvernement fédéral a commencé à enregistrer un déficit budgétaire après l’expiration, le Trésor a été contraint de retarder les paiements aux entrepreneurs fédéraux.

- En 1985, avant l’augmentation de la limite de la dette cette année-là, le General Accounting Office (GAO, aujourd’hui connu sous le nom de Government Accountability Office) a informé la commission des finances du Sénat que le Trésor avait le pouvoir de choisir l’ordre de paiement des obligations.

- Au début de 1996, le Trésor a indiqué que l’absence de relèvement de la limite de la dette entraînerait un défaut de paiement de la sécurité sociale, bien que le Congrès ait apporté une aide avant que ce retard ne se produise.

- En juillet 2011, le Trésor et la Fed ont élaboré des procédures pour classer par ordre de priorité les paiements du gouvernement au cas où la limite de la dette ne serait pas relevée à temps. Selon une transcription du FOMC de l’époque, le principal et les intérêts des titres du Trésor continueraient d’être versés à temps et les autres paiements auraient pu être retardés. Le principal aurait été payé en transformant les émissions arrivant à échéance en nouveaux titres. Afin d’assurer le paiement des intérêts en temps voulu, le Trésor aurait retenu d’autres paiements afin d’accumuler des soldes de trésorerie suffisants pour disposer d’une trésorerie suffisante.

- En 2013, les transcriptions du FOMC ont décrit une procédure similaire pour prioriser les paiements sur les titres du Trésor.

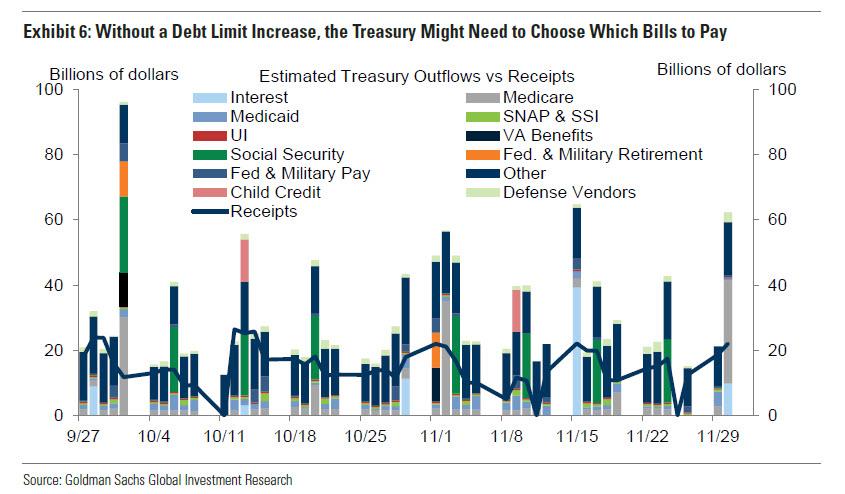

Pour revenir au sujet de la prévision des entrées et sorties quotidiennes de liquidités, le prochain graphique de Goldman montre les niveaux quotidiens estimés des recettes et des paiements fédéraux (à l’exclusion des transactions de la dette publique). Le Trésor effectue rarement des paiements de coupons et encaisse généralement plus de liquidités que le montant du paiement les jours où ils sont dus. Si la limite de la dette n’a pas été relevée à l’approche de ce paiement, le Trésor devra probablement retarder d’autres paiements, même s’il dispose de suffisamment de liquidités pour les effectuer, afin de constituer des liquidités pour effectuer le paiement du coupon.

Bien entendu, même si le Trésor pouvait effectuer les paiements de coupons prévus, les conséquences d’un non-relèvement de la limite de la dette seraient graves. Comme indiqué ci-dessus, les dépenses fédérales devraient dépasser les recettes d’environ 500 milliards de dollars (2,2 % du PIB annuel) au total en octobre et novembre. Si le Congrès ne parvient pas à relever la limite, le Trésor devra réduire les dépenses de ce montant, soit une réduction de plus de 40 %. En l’absence d’une solution immédiate, les États-Unis, déjà dépendants de milliers de milliards de dollars de transferts gouvernementaux, s’enfonceraient rapidement dans une dépression induite par la consommation.

Comme indiqué ci-dessus, les transcriptions du FOMC à peu près au moment des débats sur la limite de la dette en 2011 et 2013 comprenaient une discussion sur les mesures que la Fed pourrait prendre dans le cas où le Congrès ne parviendrait pas à relever la limite de la dette. Bien que de nombreuses mesures fassent déjà partie de la boîte à outils de la Fed, notamment les opérations de mise en pension et de prise en pension, la caractéristique distinctive est que la Fed maintiendrait l’éligibilité des bons du Trésor à paiement différé comme garantie. Il est également question dans ces transcriptions de swaps CUSIP, dans lesquels la Fed échangerait des titres du Trésor non affectés dans son bilan contre des titres à paiement différé. Toutefois, cette mesure était considérée comme plus controversée et le président Powell, alors gouverneur de la Fed, l’a qualifiée de « détestable », bien qu’il ne l’ait pas exclue « in extremis ».

L’impact de la politique budgétaire au-delà du court terme.

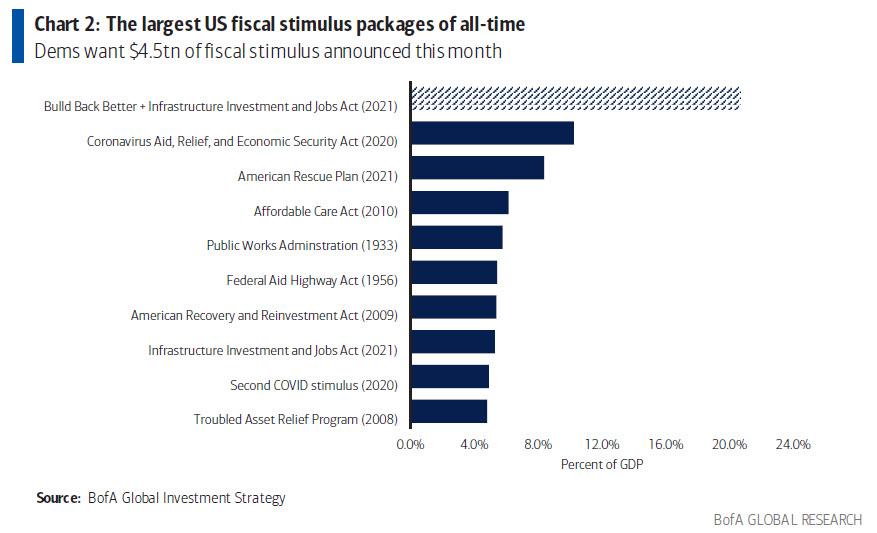

Au-delà des effets immédiats (et potentiellement catastrophiques) d’une absence de relèvement de la limite de la dette, une impasse prolongée pourrait avoir des effets plus importants sur la politique budgétaire à moyen terme. Comme indiqué ci-dessus, la limite de la dette doit être relevée à peu près au même moment où le Congrès est susceptible d’examiner une législation fiscale majeure pour mettre en œuvre de grandes parties du programme de Biden. Pour obtenir le soutien nécessaire, Goldman s’attend à ce que les leaders démocrates du Congrès réduisent leur projet de loi de réconciliation de 3 500 milliards de dollars sur 10 ans à environ 2 500 milliards de dollars de nouvelles dépenses financées par environ 1 500 milliards de nouvelles recettes fiscales. Certains démocrates centristes réclament des chiffres encore plus bas. Bien qu’il n’y ait pas nécessairement de lien direct entre la limite de la dette et le paquet fiscal, plus ces questions s’entremêlent, plus les démocrates centristes pourraient faire pression pour réduire la taille du paquet fiscal.

Il s’agit d’un problème potentiellement énorme car, comme nous l’avons évoqué vendredi, les États-Unis sont confrontés au début de la « phase 1 » de la stagflation, où seul un nouveau plan de relance record permettra aux États-Unis de…

Les démocrates veulent que 4,5 trillion de dollars de mesures de relance budgétaire soient annoncés ce mois-ci.

… évitera un ralentissement majeur en 2022. Dans le cas contraire, l’économie américaine sera confrontée à un destin très sombre en 2022, lorsque l’impulsion fiscale massive de 2020 et 2021 se transformera en vent arrière hurlant, l’économie menaçant de s’effondrer juste à temps pour les élections de mi-mandat.