Article original datant du 28/02/22

M. Pozsar met en garde contre un nouveau « week-end Lehman«

Dans une remarquable démonstration de force et d’unité, les puissances occidentales ont mis de côté toutes leurs préoccupations antérieures concernant la domination de la Russie sur les exportations d’énergie et ont annoncé unilatéralement l’option nucléaire consistant à imposer des sanctions à la banque centrale russe, couplées à des exclusions ciblées des principales banques russes du réseau SWIFT.

- *L’UE APPROUVE L’INTERDICTION DE TOUTE TRANSACTION AVEC LA BANQUE CENTRALE RUSSE

Cette décision a provoqué une ruée vers les banques en Russie, les habitants se précipitant pour retirer toutes les devises fortes qu’ils peuvent avoir avant qu’elles ne s’épuisent, et il est certain qu’elle déclenchera des mouvements chaotiques sur les marchés des changes et des matières premières à la réouverture des marchés lundi. D’ores et déjà, certaines banques russes proposent d’échanger des roubles contre des dollars à un taux de 171 roubles par dollar dimanche, alors que le cours de clôture officiel était de 83 roubles vendredi avant l’annonce européenne et américaine de cibler la banque centrale russe. En d’autres termes, nous nous attendons à une dévaluation de plus de 50 % du rouble. En outre, les annonces généralisées de désinvestissements dans les actions russes par des sociétés comme BP pls et le fonds souverain norvégien signifient que le marché russe sera sanglant lundi.

Comme le note Bloomberg, les matières premières connaissent également un début de semaine maniaque, les investisseurs s’efforçant d’évaluer comment les dernières sanctions occidentales contre la Russie affecteront les flux d’énergie, de métaux et de cultures.

Les jours à venir sont riches en risques d’événements pour le brut, même en dehors des retombées des sanctions. L’OPEP+ se réunira en milieu de semaine pour discuter de la production, l’administration Biden pourrait puiser dans les stocks et les négociations sur le nucléaire iranien semblent sur le point d’aboutir. De plus, les stocks de brut américains au centre de distribution de Cushing pourraient atteindre leur niveau le plus bas depuis 2014 en cas de nouveau prélèvement modeste.

Dans le même temps, Goldman Sachs a déclaré que malgré la remontée des prix, il est peu probable que l’OPEP+ (Organisation des Pays Exportateurs de Pétrole – WIKI) choisisse d’accélérer le rythme auquel l’alliance a rétabli l’approvisionnement, citant le « rôle essentiel » de la Russie dans le groupement.

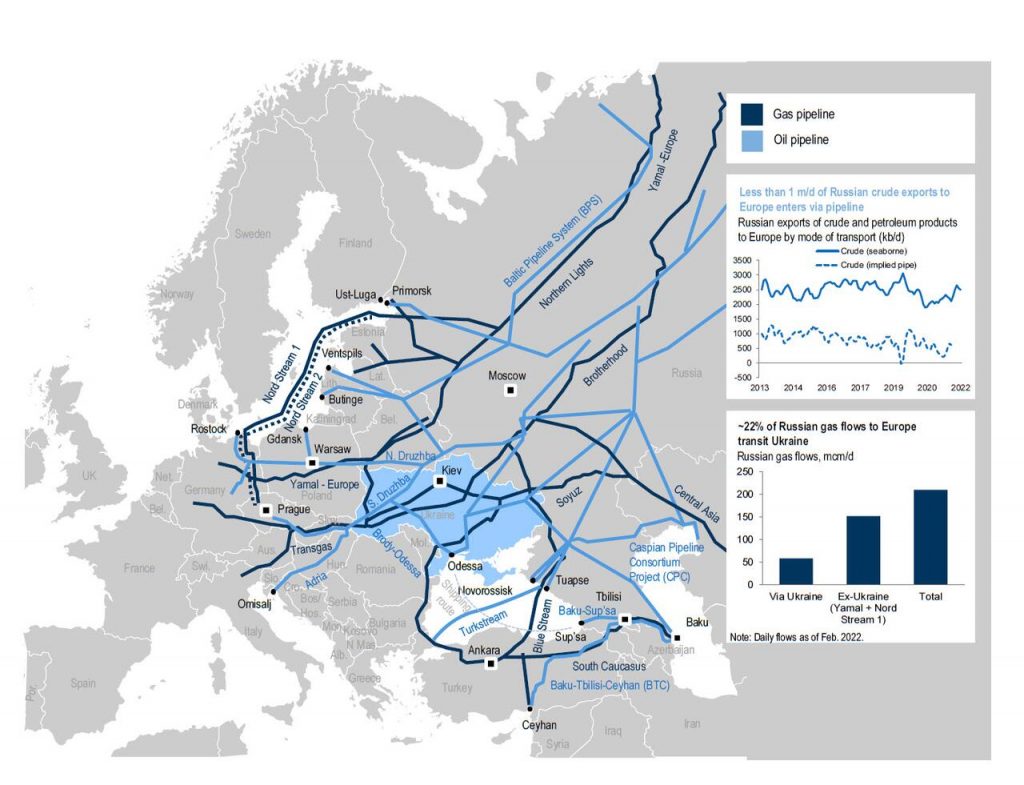

Et si le moment d’unité de l’Europe est certainement une source d’inspiration, il ne répond pas à la question de savoir comment le continent va remplacer l’énorme quantité d’énergie qui circule chaque jour via les innombrables pipelines russes vers l’Europe, qui sont maintenant pour la plupart fermés.

Mais une question plus importante, qui n’a pas encore été abordée, est de savoir ce qu’il adviendra du système financier occidental à la suite de l’expulsion soudaine de la Russie – et de ses milliards de dollars – du système monétaire mondial.

L’auteur du rapport Bear Traps, Larry McDonald, nous livre un point de vue quelque peu alarmiste : il écrit cette nuit qu’il est urgent de savoir ce qui est réellement sanctionné : « Ils – Olaf – Macron – Biden – essaieront de contourner le risque avec une action ciblée, mais ils ne sont probablement pas qualifiés pour le faire« , ajoutant que « c’est comme un week-end Lehman (cf. Lehman Brothers, NdT) avec des politiciens désemparés qui essaient de trouver le risque dans l’obscurité« .

« S’ils sanctionnent la banque centrale et les agents de transfert des euro-obligations, alors la Russie fera défaut sur toutes les dettes étrangères immédiatement. Et si la Russie essaie de trouver une porte dérobée à travers la Chine, nous mettrons à l’amende ou sanctionnerons les banques chinoises. Autre chose, l’Allemagne peut jouer les gros bras mais Macron doit protéger la très vulnérable Société Générale

et Draghi essaie probablement de protéger les banques italiennes vulnérables comme Intesa. »

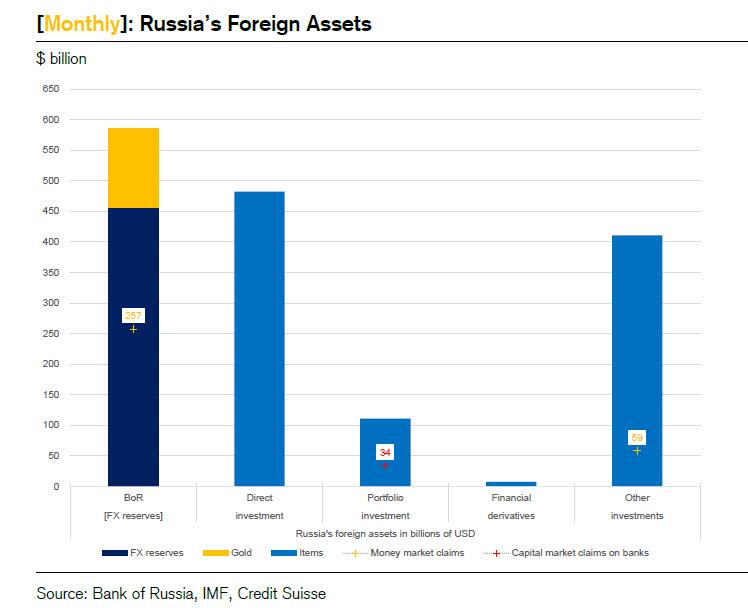

Si ce point de vue est un peu extrême car il présuppose que l’Europe s’est précipitée dans les sanctions de masse sans aucun plan de secours, un point de vue plus nuancé est celui du gourou des pensions et expert en plomberie monétaire du Crédit Suisse, Zoltan Pozsar, qui s’est écarté de son récit détaillé de l’impact du 1QT (Resserrement quantitatif) de la Fed sur le marché pour se concentrer sur ce qui pourrait être un « week-end Lehman » (WIKI) pour les marchés de financement à la suite des sanctions occidentales contre la Russie qui, comme le note Zoltan, est un « agent excédentaire« , c’est-à-dire une entité qui prête généralement beaucoup, une entité qui prête généralement beaucoup de fonds sur le marché des eurodollars. La Banque de Russie dispose de plus de 450 milliards de dollars de réserves de change hors or, et le secteur privé dispose de plus de 500 milliards de dollars d’investissements liquides, comme indiqué ci-dessous

Tout d’abord, quelques informations sur la localisation des actifs de la banque centrale russe.

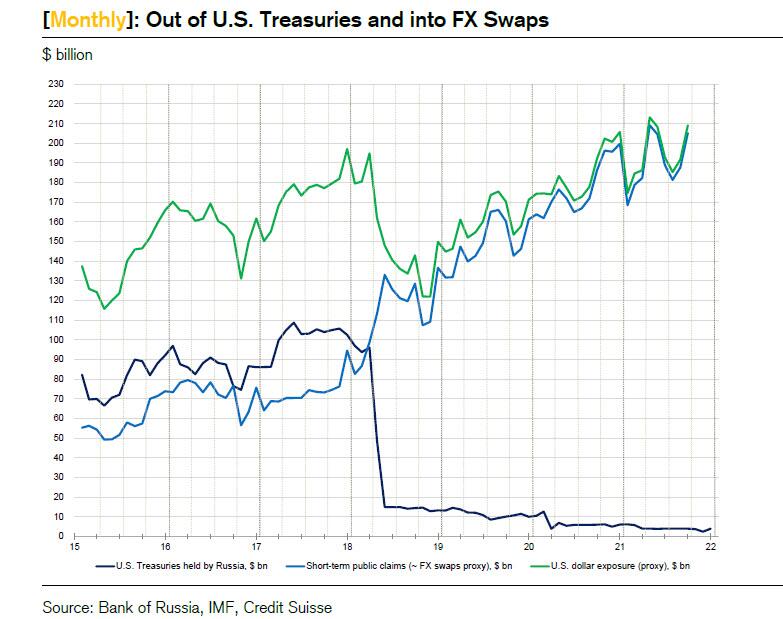

Comme le montre le graphique ci-dessous, sur les quelque 1 000 milliards de dollars de liquidités de la Russie, un peu plus de 300 milliards de dollars se trouvent dans des instruments du marché monétaire à court terme, et Pozsar estime qu’environ 200 milliards de dollars de cette somme représentent des prêts de dollars américains sur le marché des swaps de change.

Cela n’est toutefois pas évident à la lecture des rapports de la Banque de Russie, qui, comme le note le stratège du Crédit Suisse, ne mentionnent pas les swaps de change et ne répertorient qu’environ 100 milliards de dollars d’expositions au dollar. En tant que tel, Pozsar prévient que les chiffres publiés doivent être interprétés avec prudence : Ainsi, selon le dernier rapport de la Banque de Russie sur la gestion des devises et des actifs en or, les actifs en dollars américains représentaient environ 20 % des réserves de change non or de la Russie à la fin du mois de juin 2021, ce qui est bien moins que les 50 % de la fin du mois de mars 2018….

Pour rappel, en avril 2018, la Russie a vendu tous ses titres du Trésor en espèces – tant la banque centrale que le secteur privé – mais comme le note Zoltan, il y a des signes révélateurs dans les données que le produit de ces ventes est allé sur le marché des swaps de change. En d’autres termes, « les réserves de change sont toujours en dollars américains, mais pas sur place. Elles sont offshore sur le marché des eurodollars« .

Comme preuve supplémentaire que les réserves russes sont entrées sur le marché des swaps, Pozsar note une augmentation substantielle des créances de la Russie sur les banques centrales étrangères après qu’elle a vendu des bons du Trésor américain (voir le graphique ci-dessous), ajoutant que les manifestations au bilan des swaps de change (la vente au comptant et l’achat à terme de dollars américains contre d’autres devises) sont des actifs non en dollars américains que le prêteur de dollars américains achète avec la garantie en monnaie locale reçue contre des dollars américains : « Pour les banques centrales, il s’agit généralement de dépôts auprès d’autres banques centrales« .

En cherchant à savoir où se trouvent les réserves des banques centrales russes, la figure 3 montre la forte augmentation des créances de la Banque de Russie sur les banques centrales étrangères et les pics typiques de fin d’année qui surviennent lorsque les prêteurs sur le marché des swaps de change prêtent davantage pour récolter les primes de financement de fin d’année : « Ces dernières années – parce que l’assouplissement quantitatif pendant la pandémie a comprimé les primes du dollar – les données montrent également un changement de la stratégie de réinvestissement vers la dette à court terme émise par les supranationales. » Le graphique ci-dessus montre l’estimation de Zoltan de l’exposition de la Banque de Russie au dollar américain avec des ajustements pour les dollars prêtés par le biais de swaps de change. La part n’a pas beaucoup changé depuis 2018 – elle est toujours d’environ 50 %, ce qui est plus raisonnable que les 20 % rapportés pour un pays qui est un gros exportateur de matières premières dont le prix est fixé en dollars américains.

En supposant que la Russie dispose d’environ 200 milliards de dollars de swaps de change, l’expert hongrois en repo (accords de vente er de ré-achat) indique ensuite que la Banque de Russie et le secteur privé ont des créances sur les banques étrangères sous la forme de dépôts d’un montant d’environ 50 milliards de dollars chacun – probablement un mélange de dépôts libellés en euros et en dollars américains, ce qui explique comment Zoltan est arrivé au total de 300 milliards de dollars ci-dessus.

Impact des sanctions sur le marché

Si les instruments du marché monétaire à court terme de la Russie représentent environ 30 % de sa richesse liquide totale de 1 000 milliards de dollars, comme le suggèrent les calculs ci-dessus, Zoltan avertit alors que « 300 milliards de dollars déployés sur les marchés monétaires, c’est beaucoup. 300 milliards de dollars, c’est suffisant pour pousser les spreads sur les marchés de financement. » Il poursuit en notant que « 300 milliards de dollars – à l’extrême – peuvent être soit potentiellement piégés par les sanctions, soit déplacés d’une manière ou d’une autre de l’Ouest vers l’Est pour éviter d’être piégés par les sanctions. Dans les deux cas, il s’agirait d’un événement de marché.«

Que se passe-t-il si les fonds sont gelés par les sanctions – un événement qui, selon l’analyste de CS, « transformerait un agent excédentaire en agent déficitaire, ce qui entraînerait des défauts de paiement, tout comme le début de Covid-19 a entraîné des défauts de paiement et transformé des agents excédentaires en agents déficitaires« .

Selon M. Pozsar, le marché ne devrait pas tenir compte des inconvénients d’une telle situation, si elle est effectivement similaire au début de la Covid, lorsque des milliers de milliards de dollars ont été gelés sur les marchés de financement à court terme. Autrement, comme il l’explique plus simplement, « considérez la notion selon laquelle si vous devez un million de dollars à la banque, c’est votre problème, mais si vous devez un milliard de dollars à la banque, c’est le problème de la banque. »

Une échappatoire potentielle dont dispose la Russie est qu’en tant qu’agent des excédents, elle peut déplacer les fonds excédentaires des centres et institutions financiers occidentaux vers des centres financiers, des institutions financières et des banques centrales situés ailleurs (c’est-à-dire à l’est, comme la Chine) qui recycleraient ensuite les excédents dans le système financier.

Toutefois, cela signifierait le « déchirement » partiel des carnets de swaps de change appariés et des sorties de dépôts d’exploitation (à mesure que les excédents publics et privés sont déplacés, respectivement) des banques occidentales. Mais ce serait là leur problème de financement – en tant qu’agents déficitaires, ces institutions pourraient alors devoir puiser dans les lignes de swap en dollars.

Et c’est là que les choses commencent à se gâter, car comme le dit Pozsar, « lorsque les flux changent, les spreads peuvent s’écarter« .

Escalade et réponse des banques centrales

Reconnaissant, avant l’escalade du week-end, qu’il n’est pas un expert en géopolitique et qu’il ne sait pas comment les événements vont se dérouler, que ce soit sur le terrain ou dans le domaine des sanctions, M. Pozsar prévient que « si les choses s’aggravent, il est difficile de ne pas voir un impact direct sur les swaps de change et les fixations du Libor (WIKI) en dollars américains, étant donné les vastes excédents financiers de la Russie et l’endroit où ces excédents sont déployés« . Ou, comme il l’a dit, « Quel que soit le premier à bouger, il y a un impact financier dans les deux cas…« .

Ce qui nous amène à la dernière note à lire absolument de Pozsar (disponible pour les abonnés professionnels), qui a été publiée après que nous ayons appris que la banque centrale russe allait être sanctionnée, déclenchant ainsi le pire scénario pour les marchés de financement, et dans laquelle Pozsar écrit : « Je n’oublierai jamais le briefing de fin de soirée du vendredi précédant la faillite de Lehman, où, selon une ligne d’argumentation, les problèmes de Lehman étaient si largement compris que le système avait suffisamment de temps pour se couvrir afin que le défaut réel soit gérable« . Eh bien, comme il le fait remarquer avec sarcasme, « ça ne s’est pas passé comme ça », ajoutant que « si une banque ferme un bilan de 200 milliards de dollars le vendredi et ne l’ouvre pas le lundi, les 200 milliards de dollars de quelqu’un n’étaient pas couverts par définition.«

Il en va de même pour les exclusions de SWIFT (WIKI). Selon Pozsar, les exclusions de SWIFT « entraîneront des paiements manqués et des découverts géants similaires à ceux que nous avons vus en mars 2020. »

Pour rappel, à l’époque, Zoltan était peut-être le premier à avertir – bruyamment – que « les chaînes d’approvisionnement sont des chaînes de paiement à l’envers » et que les confinements entraîneraient des paiements manqués partout. Aujourd’hui, tous les paiements mondiaux passent par SWIFT (y compris les paiements de marchandises) et le stratège du Crédit Suisse note donc que « les exclusions de SWIFT conduiront à nouveau à des paiements manqués partout » ou, comme il le dit, « Tout comme la COVID a gelé le flux de biens et de services, ce qui a conduit à des paiements manqués, la guerre a conduit à des exclusions de SWIFT qui conduiront à nouveau à des paiements manqués…. ». Mais à dessein, et non sans risque de représailles : si un gel de l’activité peut conduire à des paiements manqués, une incapacité à recevoir des paiements par SWIFT peut geler le flux de biens, de services et de marchandises comme le gaz ou le néon en nature.

En tant qu’expert en plomberie monétaire, Pozsar est bien placé pour avertir que « nous avons affaire ici à des pipelines – financiers et réels. Dans le contexte actuel, ce sont les deux faces d’une même pièce. L’incapacité de recevoir peut signifier le refus d’envoyer. Les flux de matières premières mis à part, on pourrait supposer que les banques centrales réactivent les opérations quotidiennes des lignes de swap maintenant que l’option SWIFT a été invoquée.

En d’autres termes, les banques centrales devraient se tenir prêtes à faire à nouveau des marchés le lundi.

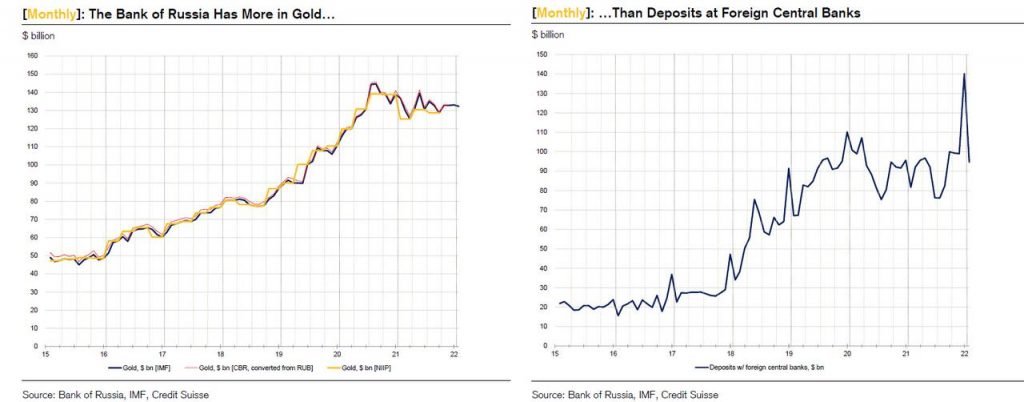

Par ailleurs, la banque centrale de Russie semble avoir anticipé au moins une partie de l’escalade actuelle, car comme indiqué ci-dessus, « la Banque de Russie (BoR) n’a ni bons du Trésor à mettre en pension avec la nouvelle facilité de mise en pension du FIMA2 (Autorités monétaires étrangères et internationales), ni lignes de swap en dollars avec la Fed, et si ses actifs sont gelés, elle ne peut pas lever des dollars pour approvisionner ses banques nationales« . Elle dispose cependant de lignes de swap où la voie de réhypothéquassions peut être coupée… et elle a aussi beaucoup d’or.

En quoi cela est-il important ? Eh bien, comme l’explique Pozsar dans un cours accéléré sur la « monétisation« , les dépôts des banques centrales, les dépôts bancaires et les titres sont tous de « l’argent interne » – c’est-à-dire de l’argent et des créances monétaires qui sont la responsabilité de quelqu’un d’autre – et c’est dans des situations comme celle-ci que l’« argent externe » – des créances monétaires comme les lingots d’or qui ne sont la responsabilité de personne – est roi, surtout s’il est stocké dans des coffres-forts nationaux. Contrairement aux soldes de la Deutsche Bundesbank, des G-SIB occidentales ou d’Euroclear (WIKI), vous contrôlez ce que vous avez.

Le meilleur exemple est bien sûr l’or, qui est l’argent d’un souverain sous le matelas, et comme le note Pozsar, « la Banque de Russie en possède plus que les dépôts dans les banques centrales étrangères !«

[Mensuel] …que de dépôts dans les banques centrales étrangères.

Le côté positif, ou plutôt le côté doré pour la Russie, est que l’or peut être mis en gage dans le cadre d’opérations de pension pour couvrir ses besoins en dollars (ce que le Venezuela et la Turquie ont fait) avec une banque centrale disposée et riche en garanties qui a suffisamment de bons du Trésor à mettre en pension (comme la Chine), ou peut-être même la BRI (Banque des Règlements Internationaux – WIKI) (qui doit son origine aux paiements de réparation), et que l’on peut accumuler à nouveau des excédents en dollars grâce à des exportations continues de matières premières qui éloignent les centres financiers de l’Ouest en alimentant les centres financiers de l’Est.

En effet, comme le dit Pozsar, « les options semblent illimitées« , tant qu’il existe une contrepartie disposée à effectuer des transactions avec la Russie :

- Des dollars américains provenant de bons du Trésor via des pensions.

- Des dollars américains à partir de la monnaie locale via des swaps de change.

- Des dollars américains provenant de l’or via ce que nous finirons par appeler…

Mais c’est là que le gourou de la plomberie des pensions de titres prévient à nouveau que de telles « transitions ne sont jamais faciles« , notamment parce que « la banque est une affaire de comptabilité à double entrée : Mes actifs sont vos passifs, comme les veines bleues et rouges d’un corps dans un livre de biologie élémentaire. »

Week-end Lehman 2.0

Ce qui nous amène à la chute de l’avertissement de Pozsar : « Il n’y a pas de différence entre Lehman, incapable de rembourser des fonds parce que son agent de compensation tripartite ne veut pas dénouer les opérations de pension à gré, et les banques incapables de recevoir et d’effectuer des paiements parce qu’elles n’ont pas accès à SWIFT. » Il ajoute ensuite que le risque Herstatt – ou risque de règlement – doit son nom à une mésaventure dans une seule banque, mais « le risque dans le scénario actuel implique le système bancaire d’un pays entier. »

Et voilà Pozsar qui nous propose une autre analogie avec Lehman :

L’incapacité des banques à effectuer des paiements en raison de leur exclusion de SWIFT est la même chose que l’incapacité de Lehman à effectuer des paiements en raison du refus de sa banque de compensation d’envoyer des paiements en son nom. L’histoire ne se répète pas, mais elle rime…

La conclusion de Pozsar, que les dirigeants occidentaux semblent avoir ignorée dans leur quête d’une déclaration unifiée contre la Russie, est que « les conséquences de l’exclusion des banques de SWIFT sont réelles, tout comme la nécessité pour les banques centrales de réactiver les opérations quotidiennes de fourniture de fonds en dollars américains« .

Et pour souligner à quel point la situation va devenir sérieuse dans les heures (et non les jours) à venir, le Hongrois prévient que « les réserves excédentaires et les soldes des ‘ON RRP’3 (Rachat d’office au jour le jour) o/n ne suffiront pas. » Au lieu de cela, nous verrons l’intervention stabilisatrice la plus puissante de la Fed en jeu : un pic des swaps de liquidité, qui sont actuellement à zéro.

Comme le conclut Pozsar, il semble que la guerre d’Ukraine se soit traduite par une nouvelle crise qui gonfle le bilan de la Fed, tout comme le covid, et « le bilan de la Fed pourrait donc s’étendre à nouveau avant de se contracter via le QT – et pas seulement à cause des lignes de swap. La facilité de prise en pension FIMA est également là pour transformer le collatéral en dollars – de manière anonyme, loin de l’œil indiscret des négociants, si une banque centrale devient un correspondant amical pour une banque centrale sanctionnée transformant l’or en espèces. »

Cela, ou un appel imprévu sur les réserves non désirées dans la facilité RRP o/n alors que les correspondants inondent le marché repo avec du collatéral avant même que QT ne commence.

Et c’est ainsi que nous sommes de retour à la case départ : gardez un œil sur les communiqués de presse de la Fed avant l’ouverture de lundi, annonçant que la banque centrale est prête à maintenir le monde à flot avec des dollars, car le pire scénario de l’Ukraine est désormais une réalité.

1Le tapering est le processus par lequel une banque centrale réduit sa propriété d'actifs financiers. On l'appelle parfois "resserrement quantitatif" (QT - Quantitative Tightening ) ou "réduction de son bilan". (Source) 2La Réserve fédérale a établi une facilité de prise en pension pour les autorités monétaires étrangères et internationales (FIMA Repo Facility). En créant une source de liquidité temporaire en dollars pour les titulaires de comptes FIMA, cette facilité peut aider à faire face aux pressions sur les marchés mondiaux de financement en dollars qui pourraient autrement affecter les conditions des marchés financiers aux États-Unis. Son rôle de filet de sécurité en matière de liquidité contribue également à soutenir le bon fonctionnement des marchés financiers de manière plus générale. (Source) 3Dans les principes et plans de normalisation de la politique annoncés le 17 septembre 2014, le Comité Fédéral de l'Open Market (FOMC) a indiqué qu'il avait l'intention d'utiliser un mécanisme de prise en pension au jour le jour (ON RRP) en cas de besoin comme outil de politique supplémentaire pour aider à contrôler le taux des fonds fédéraux et le maintenir dans la fourchette cible fixée par le FOMC (pour en savoir plus sur les plans de normalisation de la politique monétaire de la Réserve fédérale, cliquez ici). Le Comité a déclaré qu'il n'utiliserait une facilité RRP o/n que dans la mesure nécessaire et qu'il la supprimerait progressivement lorsqu'elle ne serait plus nécessaire pour aider à contrôler le taux des fonds. (Source)