Article original datant du 03/03/22

L’Ukraine n’était-elle qu’un pion sur le chemin des grandes ambitions de Vladimir Poutine et Xi Jinping ?

De nombreux observateurs supposent que Poutine a envahi l’Ukraine parce qu’il voulait empêcher l’OTAN de s’étendre jusqu’à la frontière de la Russie. Il se sentait de plus en plus menacé par un gouvernement ukrainien formé à la suite d’un coup d’État soutenu par Obama en 2014. Il est très improbable que Vladimir Poutine ait envahi l’Ukraine sans avoir reçu au préalable l’approbation du Chinois Xi Jinping.

Que pensaient Vladimir Poutine et Xi Jinping que les nations occidentales feraient en réponse à l’invasion de l’Ukraine par la Russie ? Les États-Unis et l’Union européenne refuseraient très probablement de se joindre à une guerre cinétique contre la plus grande puissance nucléaire du monde. Par conséquent, ils se limiteraient à envoyer une aide militaire, à imposer des sanctions économiques et, tout au plus, à exclure la Russie du système financier SWIFT.

Ces types de sanctions économiques étaient prévisibles car c’est exactement la façon dont l’Occident a réagi lorsque la Russie a pris la péninsule de Crimée à l’Ukraine en 2014. Stratégiquement, Poutine a choisi d’envahir maintenant parce que les États-Unis et l’Union européenne seraient incapables de mettre en place une réponse plus sérieuse à la fin du cycle mondial d’endettement à long terme, alors que leurs économies sont confrontées à des niveaux d’endettement record, à l’inflation la plus élevée depuis 40 ans et à des pénuries dans la chaîne d’approvisionnement fomentées par les politiques de confinement mises en place en réponse au covid-19.

En d’autres termes, il se peut que la Russie et la Chine aient non seulement prédit ce résultat, mais qu’elles aient voulu que ce résultat exact se produise car leur objectif ultime n’était pas simplement d’annexer l’Ukraine. Leur but ultime a toujours été de déloger les États-Unis au sommet de la pyramide mondiale, et donc de mettre fin au rôle du dollar comme monnaie de réserve mondiale.

Depuis plus d’une décennie, la Chine et la Russie cherchent à réduire leur utilisation du dollar américain ou à « dédollariser » leurs économies, dans le but de protéger leurs économies des sanctions américaines, de réduire leur exposition aux effets de la politique économique et monétaire des États-Unis et d’affirmer leur leadership économique mondial.

En 2015, 90 pour cent des règlements commerciaux bilatéraux de la Chine et de la Russie étaient effectués en dollars. D’ici 2020, seulement 46 pour cent de leurs transactions bilatérales seront effectuées en dollars. Si le retrait de la Russie de SWIFT nuira à l’économie russe à court terme, il servira aussi à accélérer considérablement ce processus de dédollarisation mondiale.

Fondée en 1973, SWIFT, basée en Belgique, est utilisée par les banques du monde entier pour les transactions financières transfrontalières. Elle facilite des milliers de milliards de dollars de paiements transfrontaliers entre 11 000 institutions financières dans plus de 200 pays, ce qui en fait l’épine dorsale du système de transfert financier international.

En 2014, la Russie a lancé le Système de transfert des messages financiers (SPFS), une alternative russe à SWIFT. En 2015, la Chine a lancé le Système de paiement interbancaire transfrontalier (CIPS), une alternative chinoise à SWIFT. Le CIPS a traité environ 12,68 trillions de dollars en 2021, soit une augmentation de 75 % par rapport à 2020. CIPS compte environ 1 280 institutions financières dans 103 pays et régions connectées à leur système.

Combine le Système russe de transfert de messages financiers (SPFS) avec le Système chinois de paiement interbancaire transfrontalier (CIPS) et tu vois les bases d’un nouveau système de paiement transfrontalier russo-chinois qui contourne SWIFT et accélère la dédollarisation mondiale.

Un article de Bloomberg résume les craintes collectives du système financier occidental :

« Exclure la Russie du système mondial critique – qui traite 42 millions de messages par jour et sert de lien vital à certaines des plus grandes institutions financières du monde – pourrait se retourner contre elle, faire grimper l’inflation, pousser la Russie plus près de la Chine et soustraire les transactions financières à l’examen de l’Occident. Cela pourrait aussi encourager le développement d’une alternative SWIFT qui pourrait finalement nuire à la suprématie du dollar américain. »

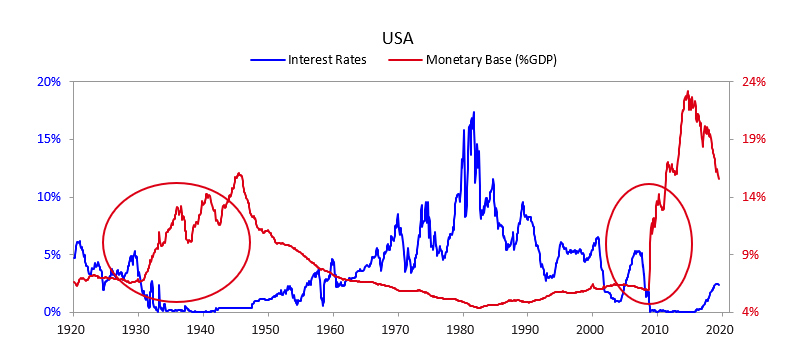

Pourquoi maintenant ? Tout cela se passe aux derniers stades d’un phénomène sur lequel j’ai beaucoup écrit et qui s’appelle le cycle de la dette à long terme. Une période caractérisée par des niveaux d’endettement élevés, des taux d’intérêt quasi nuls et une impression monétaire extrême.

Lorsque les taux d’intérêt atteignent le plancher à zéro, cela marque le début de la fin du cycle d’endettement à long terme et le début d’une période de désendettement où les banquiers centraux commencent à dévaluer leurs monnaies.

Avec des taux d’intérêt à zéro, les décideurs n’ont plus que deux options : l’assouplissement quantitatif (imprimer de l’argent et acheter des actifs financiers) ou imprimer de l’argent et le mettre directement dans les mains des gens sous forme de paiements de relance.

Par exemple, la crise financière mondiale de 2008-2009 et la Grande Dépression de 1929-1933 coïncident toutes deux avec des taux d’intérêt atteignant le plancher de zéro pour cent. En réponse à ces deux événements, la Réserve fédérale a imprimé de l’argent, dévalué le dollar et acheté des actifs financiers. Cette période de dévaluation de la monnaie se termine lorsque l’inflation augmente et que les banquiers centraux ne peuvent plus imprimer de l’argent ou maintenir les taux d’intérêt à zéro.

En réponse au covid-19, la Réserve fédérale a augmenté ses actifs totaux de 4,1 trillions de dollars en janvier 2020 à 8,3 trillions de dollars en août 2021. Ce niveau historique d’impression monétaire a conduit l’inflation américaine à atteindre son plus haut niveau depuis 40 ans.

Cette inflation n’a été qu’exacerbée par les décideurs politiques qui ont fait grimper le prix de l’énergie en annulant le pipeline Keystone XL (WIKI), en interdisant les nouveaux forages de gaz et de pétrole sur les terres fédérales et en augmentant la dépendance énergétique américaine aux importations étrangères.

La Russie a choisi d’envahir l’Ukraine alors que la dette du gouvernement américain a franchi pour la première fois la barre des 30 000 milliards de dollars et que la Réserve fédérale (WIKI) est confrontée à une inflation record depuis 40 ans qui coïncide avec la fin du cycle de la dette à long terme. Ils ont également choisi ce moment pour envahir car les décideurs américains et européens ont choisi de devenir de plus en plus dépendants du gaz et du pétrole russes.

La Russie est l’un des plus grands exportateurs de pétrole au monde et les États-Unis en importent plus de 600 000 barils par jour. Le pétrole russe représente plus d’un tiers des importations totales de l’Europe.

Il y a quatre principaux pays qui achètent la majorité du pétrole brut russe : Les Pays-Bas, l’Allemagne, la Pologne et le Bélarus. En 2017, ces quatre pays ont représenté soixante-dix pour cent du volume total des exportations. Parmi les autres pays dont les exportations seront parmi les plus importantes en 2020, on trouve l’Italie, la Finlande et la Slovaquie.

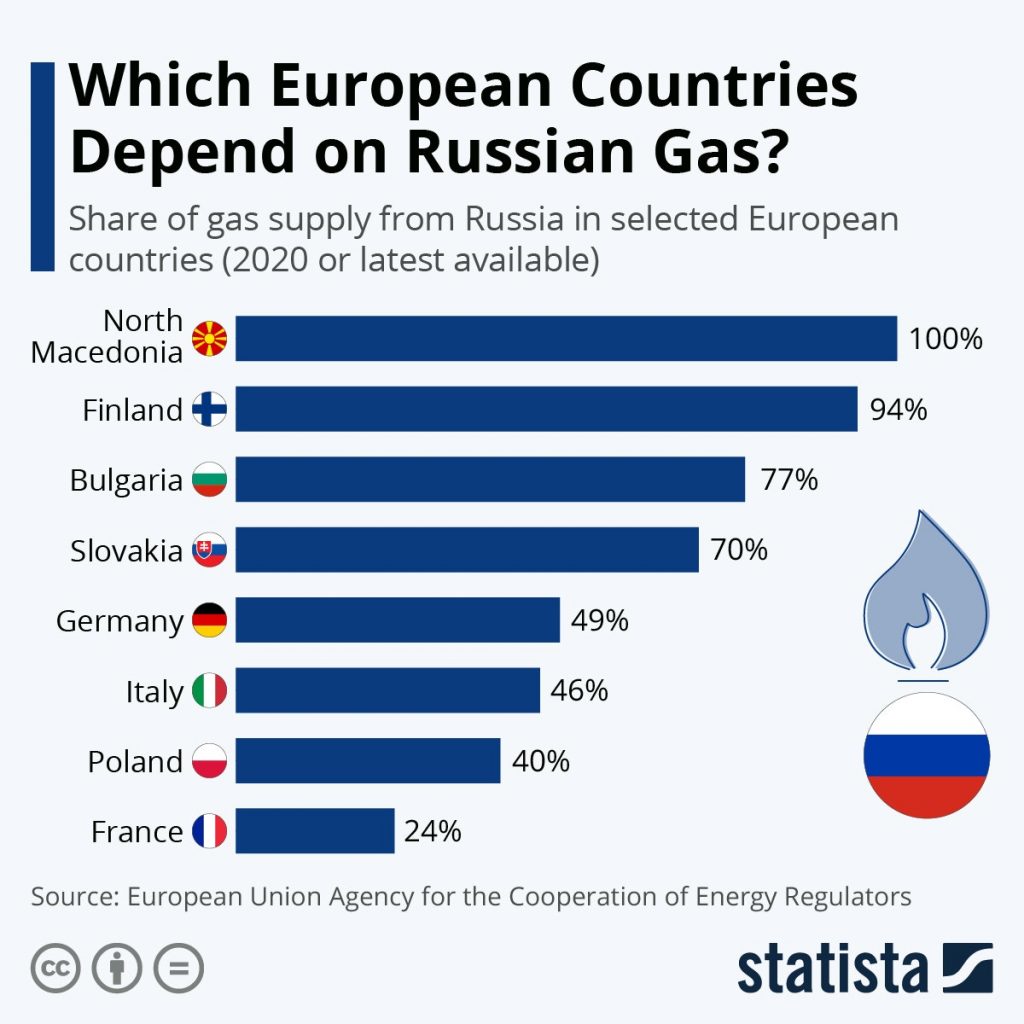

La Russie est également l’un des plus grands exportateurs de gaz au monde. Les pays d’Europe qui reçoivent le pourcentage le plus élevé de leur gaz naturel de la Russie sont les suivants :

- Macédoine du Nord: 100%

- Finlande : 94%

- Bulgarie : 74%

- Slovaquie : 70%

- Allemagne : 49%

- Italie : 46%

- Pologne : 40%

- France : 24%

Part de l’approvisionnement en gaz de la Russie dans certains pays européens pays européens sélectionnés (2020 ou dernière date disponible)

Source : Agence de l’Union européenne pour la coopération des régulateurs de l’énergie

Source : Statista

La Russie est le plus grand fournisseur de blé au monde et représente, avec l’Ukraine, 29% du commerce mondial de blé et près de 20% du commerce mondial de maïs. En réponse aux sanctions occidentales contre la Russie, la Chine a assoupli les restrictions sur les importations de blé russe. Cet accord fournit à la Russie un acheteur sûr à un moment où les exportations vers d’autres pays pourraient être compliquées par des sanctions financières ou d’autres perturbations.

En outre, la Russie est le plus grand exportateur d’engrais au monde, les États-Unis important 700 millions de dollars d’engrais de Russie chaque année. Une guerre, des sanctions ou des perturbations sur les marchés des engrais russes auront un impact important sur le prix des aliments dans le monde entier.

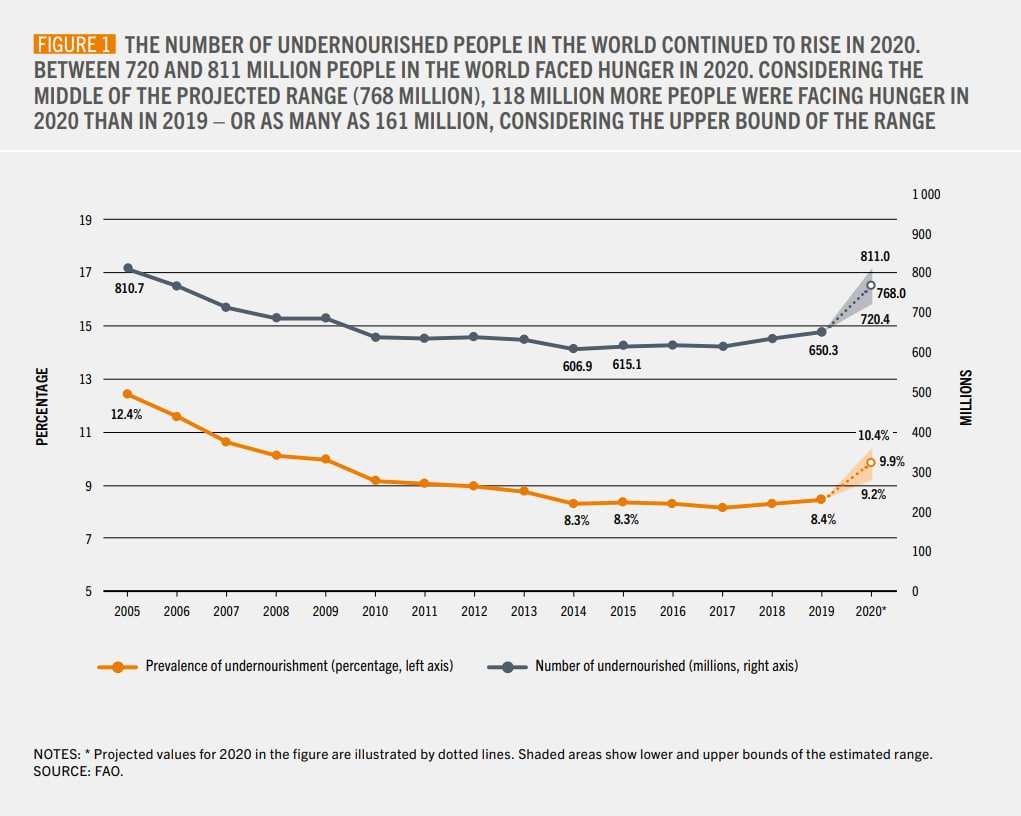

En 2020, les politiques mondiales de confinement ont déjà poussé pas moins de 150 millions de personnes à la famine, inversant ainsi quinze ans de tendances à la malnutrition. Comme l’a dit le professeur de médecine de Stanford, le Dr Jay Bhattacharya, « Des millions de personnes mourront des dommages collatéraux du confinement plutôt que de vies sauvées par celui-ci. » Dans un sens similaire, la guerre et les sanctions économiques sur l’énergie, la nourriture et les engrais russes feront le plus de dommages collatéraux aux populations les plus pauvres du monde.

Prévalence de la sous-alimentation (pourcentage, axe gauche) (Orange)

Nombre de personnes sous-alimentées (millions, axe de droite) (Bleu)

NOTES : * Les valeurs projetées pour 2020 dans la figure sont illustrées par des lignes en pointillés. Les zones ombrées indiquent les limites inférieures et supérieures de la fourchette estimée.

Source: UNICEF

Par conséquent, les États-Unis et l’Europe ne peuvent pas sanctionner les industries pétrolières et gazières de la Russie, sauf s’ils veulent faire face à une crise inflationniste massive qui fait exploser les prix de l’énergie dans leurs propres pays. Sans le pétrole, le gaz et le blé russes, les Européens souffriront d’un hiver froid et affamé.

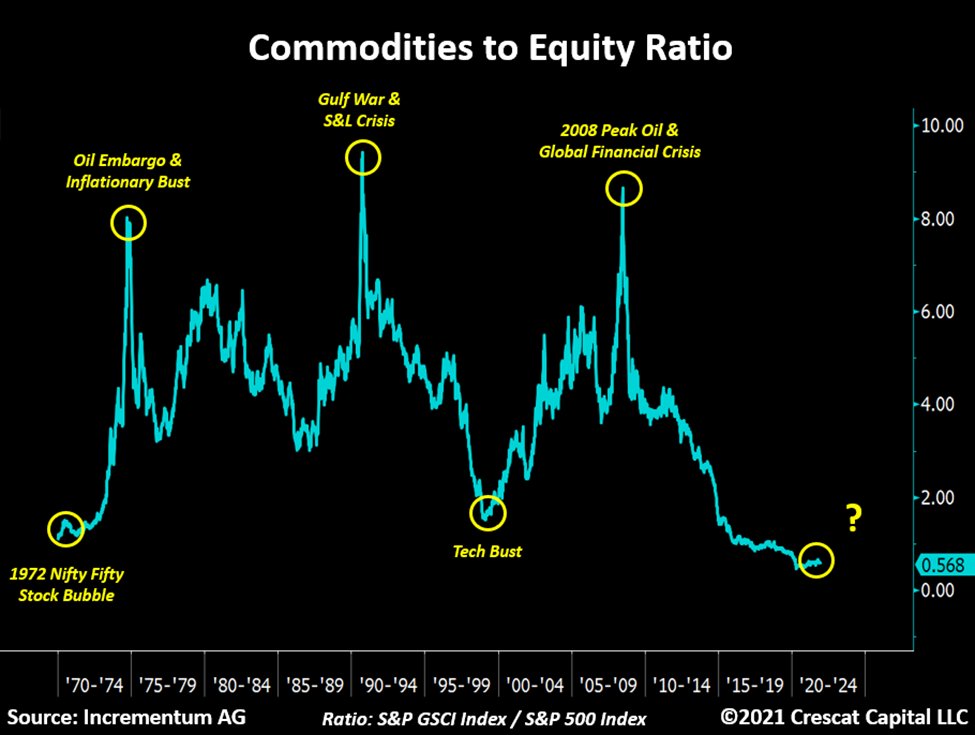

L’économie russe dépendant fortement du prix du gaz, du pétrole et des matières premières, Poutine a peut-être évalué tactiquement que le marché mondial est au tournant d’un supercycle des matières premières (matières premières dont le prix augmente et qui sont historiquement sous-évaluées par rapport aux actions), et a décidé que son économie pourrait gérer les sanctions si son invasion entraînait une hausse des prix des matières premières dont son pays dépend.

Nifty Fifty1 – La bulle boursière de 1972

Embargo pétrolier et poussée inflationniste

Guerre du Golfe et crise du S&L (Crise des subprimes – WIKI)

Bulle Internet (WIKI)

Pic pétrolier et crise financière mondiale de 2008

[ ? ]

Source: Crescat Capital

Pas plus tard que le 16 novembre 2019, Vladimir Poutine a déclaré : « Le dollar jouissait d’une grande confiance dans le monde entier. Mais, pour une raison quelconque, il est maintenant utilisé comme une arme politique pour imposer des restrictions. Elles vont bientôt s’effondrer. De nombreux pays se détournent maintenant du dollar comme monnaie de réserve. »

Grâce à l’incompétence des décideurs politiques des États-Unis et de l’Union Européenne, les nations occidentales ont bêtement démantelé leur propre indépendance énergétique en échange du pétrole et du gaz russes. En conséquence, la Russie et la Chine ont envahi l’Ukraine dans le but ultime de déclencher une inflation accrue en Occident, d’augmenter le coût de la nourriture et de l’énergie, et d’accélérer le processus mondial de dédollarisation.

Cela se produit après que la Réserve fédérale ait doublé son bilan au cours des deux dernières années, que l’inflation ait atteint des sommets inégalés depuis 40 ans et que la dette du gouvernement américain ait dépassé 30 000 milliards de dollars pour la première fois. Vladimir Poutine et Xi Jinping se sentent enhardis par une administration Biden qui a mis fin à l’indépendance énergétique des États-Unis, abandonné l’Afghanistan au chaos et créé l’inflation la plus élevée depuis 40 ans.

Ils ne sont pas menacés par un président des chefs d’état-major interarmées qui reste à son poste après avoir admis devant le Congrès qu’il préviendrait son homologue chinois si les États-Unis lançaient une attaque. Ils ont peut-être même plus de contrôle sur la situation que quiconque ne le sait, étant donné que la Banque de Chine et d’autres banques contrôlées par l’État chinois ont donné 1,5 milliard de dollars à un fonds d’investissement appartenant au fils de Joe Biden.

1Aux États-Unis, le terme Nifty Fifty était une désignation informelle d'un groupe d'environ cinquante actions de grande capitalisation de la Bourse de New York dans les années 1960 et 1970 qui étaient largement considérées comme de solides actions de croissance à acheter et à conserver, ou actions "Blue-chip". Les historiens attribuent à ces cinquante actions le mérite d'avoir propulsé le marché haussier du début des années 1970, tandis que leur effondrement et leur contre-performance au début des années 1980 sont un exemple de ce qui peut se produire après une période pendant laquelle de nombreux investisseurs ignorent les mesures fondamentales de l'évaluation des actions, pour prendre des décisions en fonction du sentiment populaire. La plupart des Nifty Fifty se sont depuis redressées et sont très performantes, même si quelques-unes ont disparu ou n'ont plus aucune valeur. L'investisseur Howard Marks rapporte qu'environ la moitié des Nifty Fifty "ont compilé des rendements respectables pendant 25 ans, même lorsqu'ils sont mesurés à partir de leurs sommets d'avant le krach, ce qui suggère que des valorisations très élevées peuvent être fondamentalement justifiées". (Source)